|

令和6年定額減税の対応令和6年度税制改正に伴い、令和6年分の所得税と住民税について特別控除(定額減税)が実施されることとなっております。 定額減税の概要所得税の定額減税では、給与・賞与の源泉所得税から控除を行う月次減税と、年末調整の所得税から控除を行う年調減税があり、6月1日以降支払の給与・賞与から月次減税を開始することとなります。

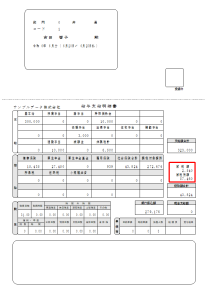

定額減税の制度については、国税庁の定額減税特設サイトをご覧ください。 住民税の定額減税についてまた、令和5年分の所得による住民税の定額減税も実施され、令和6年の住民税の徴収について、住民税の減税対象者については6月分徴収なし、7月から徴収開始となります。住民税の定額減税対象・対象外の所得者では、住民税決定通知書の各月の徴収開始月が異なります。 令和6年の住民税決定通知書の記載:

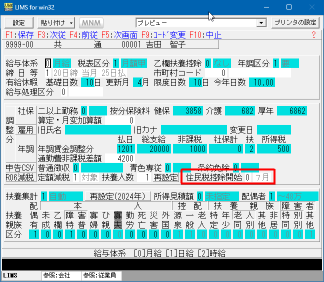

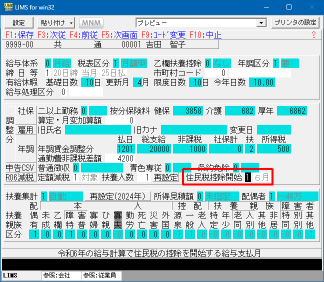

住民税(※) : 定額減税後の住民税 減税対象でない者の場合は、例年通りの住民税の徴収となります。 LIMSでの住民税減税・定額減税対応LIMSで定額減税処理を行うためには、従業員マスタに「住民税の控除開始月の指定」「月次減税の対象者の指定」を行う必要があります。 以下の手順に従い、6月以降の住民税の徴収設定と、所得税の減税対象・扶養人数の指定を行ってください。 1. 住民税の減税処理前述の通り、令和6年住民税は令和5年分の所得により住民税の定額減税が市町村により判定され、住民税決定通知書により通知されています。 減税対象と対象外の社員の住民税について、給与からの控除に対応するため、LIMSの計算式 S13(住民税) は、令和6年に限り以下の計算処理が行われます。

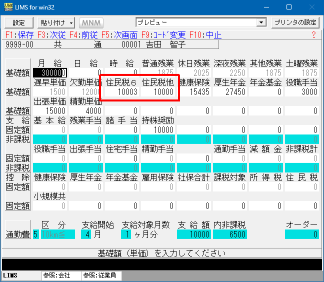

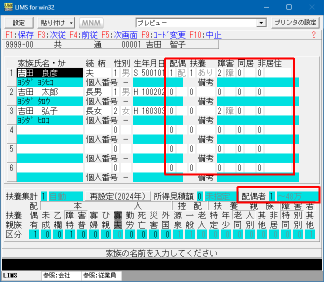

計算式S13を利用した住民税額の控除を行う場合は、令和6年6月支払の給与計算前に、以下の設定を行ってください。 a. 住民税の入力(住民税の減税対象者の場合)住民税の減税対象者の場合、住民税決定通知書に6月の住民税が0、7月に11等分した金額(端数あり)、8月以降に11等分した金額(端数なし)が記載されています。 この場合、「住民税控除開始」「住民税6」「住民税他」項目を以下のように入力してください。 従業員マスタ「R06減税」欄の住民税控除開始項目に「0」(7月)を指定します。 従業員マスタの「住民税6」「住民税他」項目に、住民税決定通知書の金額を入力してください。

b. 住民税の入力(住民税の定額減税の対象でない場合)住民税の定額減税対象外の所得者は、住民税決定通知書に6月に12等分した金額(端数あり)、7月以降に12等分した金額(端数なし)が記載されています(例年通りの記載です)。 この場合、以下のように入力してください。 従業員マスタ「R06減税」欄の住民税控除開始項目に「1」(6月)を指定します。 従業員マスタの「住民税6」「住民税他」項目に本年分の住民税の金額を入力してください。

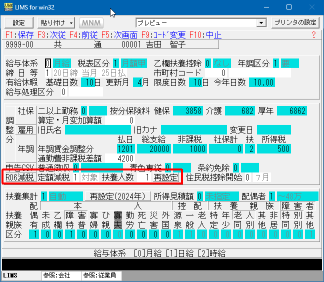

住民税の支払月が上記と異なる計算式を登録して使っている場合等は、計算式を修正する必要がありますので、以下のページを参考に個別に指定してください。 2. 月次減税対象者の確認LIMSでの月次減税処理では、従業員マスタ「R06減税」欄の設定(「定額減税」「扶養人数」)によって、給与計算・賞与計算での定額減税(限度)額を決定します。

「定額減税」が「対象」のとき、定額減税の額は (1(本人分)+扶養人数) × 30,000円 となります。 事前に従業員本人・家族(配偶者・扶養親族)についてご確認ください。 LIMSの従業員マスタで定額減税対象と判定される条件:

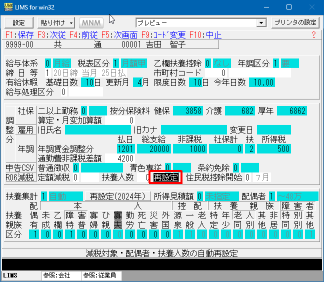

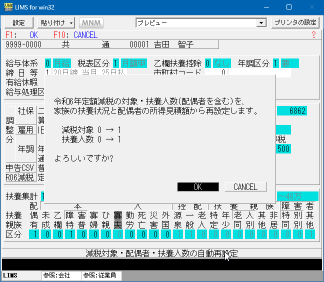

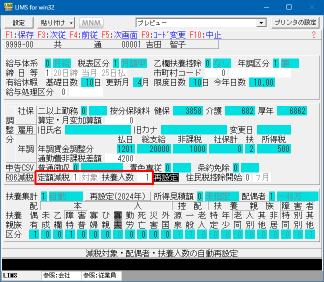

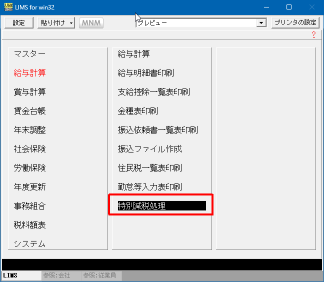

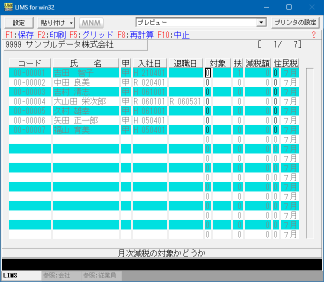

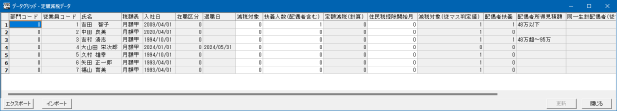

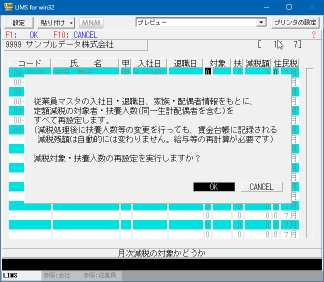

月次減税対象者の指定(従業員ごと)令和6年6月支払給与(又は賞与)の計算では、従業員マスタの「R06減税」欄の設定により定まる定額減税の限度額から、源泉徴収所得税が控除(減税)されます。 「再設定」ボタンを押すと、前項の本人・家族情報に従って、「対象」「扶養人数」が自動設定されます。 変更内容が表示されます。 ※ 「扶養人数」欄は、「同一生計配偶者」と「扶養親族」の人数が合計されたものとなります。 本人・家族の情報から再設定されます。 月次減税対象者の一括指定(特別減税処理メニュー)LIMSメニューの[給与計算][特別減税処理]で、指定した会社の従業員について、減税対象者・扶養人数の設定を一括して行うことができます。 また、住民税の控除開始月の設定についても、まとめて確認・編集することができます。

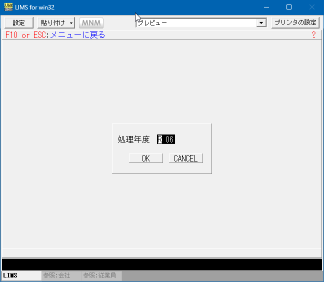

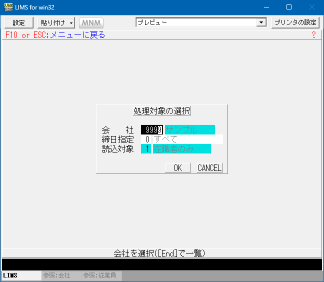

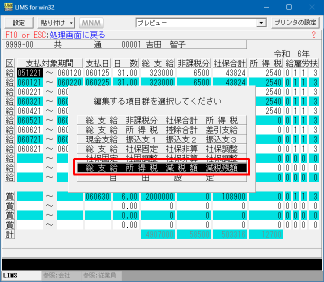

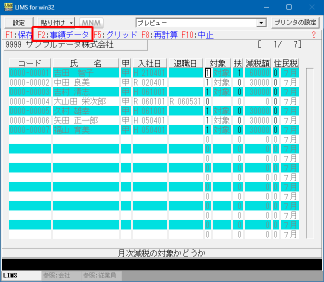

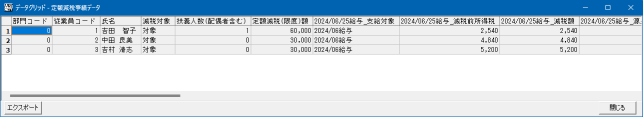

メニュー[給与計算][特別減税処理]を開きます。 処理年として「R06」を指定します。 会社を選択します。 選択した会社の従業員の「R06減税」設定が読み込まれます。

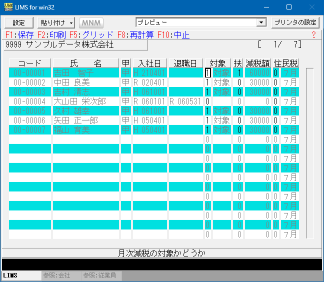

編集画面で [F5:グリッド] を押すと、編集中のデータや従業員マスタの判定用元データを表示し、表形式で編集することが可能です。 「減税対象」「扶養人数」「住民税控除開始月」を編集することができます。 参考用として、配偶者の扶養フラグや所得見積額の状況もあわせて出力されています。 [F8:再計算] を押すと、それぞれの従業員の状況から「減税対象」「扶養人数」をすべて自動的に再設定することができます。

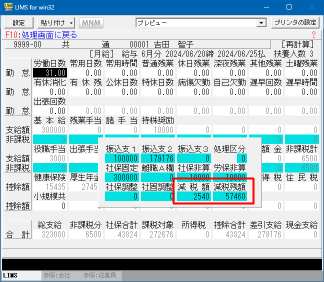

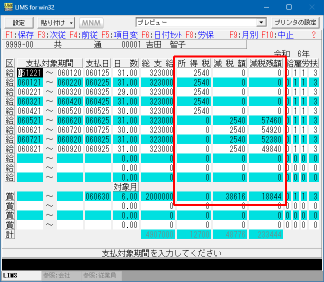

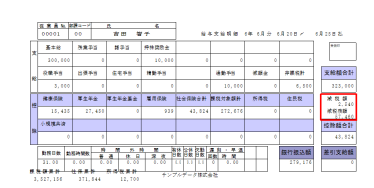

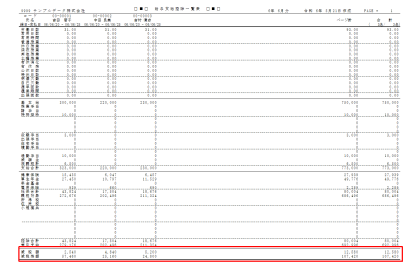

[F1:保存] で、編集結果が従業員マスタに保存されます。 3. 月次減税(給与計算・賞与計算)令和6年6月以降支払日の給与計算・賞与計算では、「月次減税の対象者の指定」で定まった定額減税の限度額まで、源泉徴収所得税の金額が控除されます。 給与計算画面の [F6:振込等] で、所得税から控除された「減税額」と控除しきれなかった「減税残額」が表示されます。 「減税額」と「減税残額」はその月の賃金台帳に保存されます。翌月以降の給与計算(または賞与計算)では、支払日で遡った賃金台帳の「減税残額」を引き継ぎ、減税残額が0となるまで減税処理が行われていきます。 減税結果の確認(賃金台帳)賃金台帳の [F5:項目変更] で「総支給 所得税 減税額 減税残額」を選択することで、減税状況の推移を確認することができます。 減税額・減税残額の推移が表示されます。 ※ 仕様上「減税残額」の最下段(計)には各月の減税残額の縦計が表示されていますが、この値には意味はありません。 月次減税処理での注意点

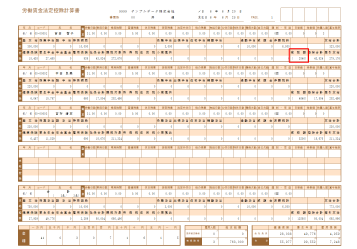

給与賞与明細書給与(賞与)明細書・支給控除一覧表には、定額減税された減税額・減税残額が印字されます。

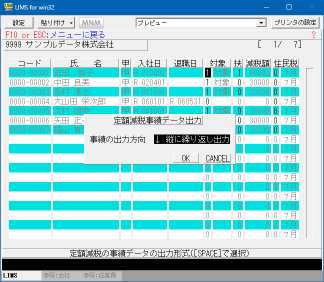

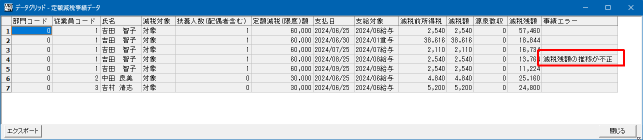

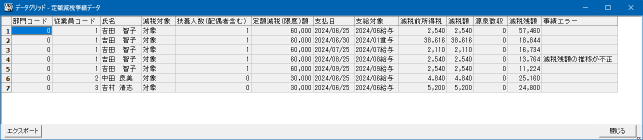

給与明細書(短冊形) ※ 印字領域の都合により、「減税額」のみの印字となります。 給与明細書(封筒形) 給与明細書(A4) 支給控除一覧表 4. 月次減税の事績データの出力月次減税による減税開始からの減税推移について、減税の事績データとしてデータグリッドに出力することが可能です。 事績データには、賃金台帳の支払日順に「減税前所得税」「減税額」「源泉徴収」「減税残額」を抽出した値がそれぞれ出力されます。

事績データをグリッド表示するには、「特別減税処理」メニューでR06の減税編集画面を開き、 [F2:事績データ] を選択します。 データグリッドに出力する形式を選択します。 「↓縦に繰り返し出力」「→右に追記して出力」のいずれかを選択して実行します。

データグリッドのエクスポートなどの使い方については、以下のページをご確認ください。 事績の不整合のチェックLIMSの定額減税計算処理では、前月の賃金台帳の減税残額から当月の所得税分を減税していった結果が賃金台帳に記録されていきますが、この減税額・減税残額の推移が正しくない場合、上記の事績データ上の「事績エラー」項目として通知されます。 この事績の推移エラーが起きるのは、

等の場合です。 「事績エラー」が出力された場合、「前月の減税残額」と「当月の減税額」「当月の減税残額」との推移が正しく計算されていない状況ですので、給与計算(賞与計算)を再計算するか、賃金台帳を直接編集する等により、減税額・減税残額を適正化してください。 5. 年調減税処理令和6年年末調整では、12月末時点の年調減税の対象者に対して定額減税が適用され、6月以降に月次減税された減税額の精算処理が行われます。 年調減税では従業員マスタの「R06減税」欄の設定に関わらず、年調時の本人の合計所得・配偶者の合計所得・家族の扶養状況からあらためて定額減税額の算出が行われ、月次減税との差額が精算されます。 (10月頃リリースのバージョンで対応予定です)。 Top / ガイド / 給与計算 / R06定額減税 |

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

![[LIMS Support] [LIMS Support]](image/lims/supportlogo.gif)

![[reguser]](image/face/reguser.gif)

![[freesoft]](image/face/freesoft.gif)

![[warning]](image/face/warning.png)